Bayer-Aktie: Bereitet sich mit Covestro-Anteilsverkauf auf Monsanto-Deal vor

· Börse Online Redaktion

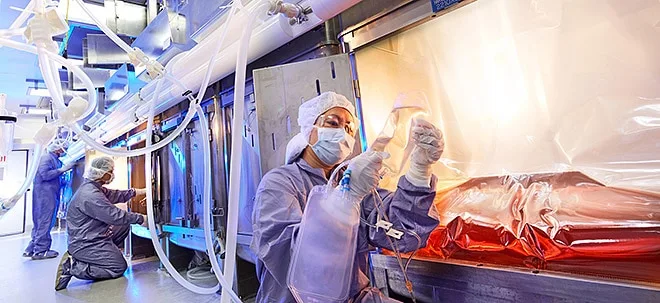

Foto: Börsenmedien AG

Bayer erklärte, der Verkaufsprozess für Covestro sei damit nun abgeschlossen. Die Leverkusener behalten lediglich einen Anteil von 6,8 Prozent zurück, um eine im Jahr 2020 fällige Umtausch-Anleihe bedienen zu können. Bayer hatte die Beteiligung an der früheren Tochter schrittweise reduziert und damit seit deren Börsengang im Herbst 2015 mehr als 9 Milliarden Euro erlöst. Hinzu kommt eine Milliarde Euro durch die Umtauschanleihe.

Die sukzessive Trennung von Covestro hatte Bayer mehr Geld in die Kassen gespült als ursprünglich gedacht. Eine hohe Nachfrage der Bau- und Autoindustrie nach leichten und gut dämmenden Kunststoffen sowie Produktionsprobleme der Konkurrenz hatten die Gewinne von Covestro und damit auch den Aktienkurs stark angetrieben - bis auf ein Rekordhoch von 95,78 Euro im Januar. Seither ging es zwar wieder ein gutes Stück nach unten, seit dem Börsengang steht aber immer noch ein Plus von mehr als 200 Prozent zu Buche. Die Aktien des Dax -Neulings fielen zum Wochenschluss um 0,71 Prozent auf 75,94 Euro.

Bayer kann das Geld aus den Platzierungen gut für den rund 62,5 Milliarden US-Dollar (52 Milliarden Euro) schweren Kauf von Monsanto gebrauchen. Eine Kapitalerhöhung ist geplant. Dabei würden auch die höher als erwartet ausgefallenen Erlöse durch den Covestro-Verkauf berücksichtigt, sagte Finanzchef Johannes Dietsch.

Einen Teil des benötigten Geldes hatte sich Bayer bereits durch die Ausgabe neuer Aktien an den Singapurischen Staatsfonds Temasek geholt, brutto waren es 3 Milliarden Euro. Analyst Markus Mayer von der Baader Bank schätzt die Höhe der noch notwendigen Kapitalerhöhung auf umgerechnet rund 3,3 bis 4,2 Milliarden Euro (4 bis 5 Milliarden Dollar). Je weniger neue Aktien ausgegeben werden, desto weniger werden die Anteile der Altaktionäre verwässert. Das ist positiv für den Kurs.

Zunächst muss der Monsanto-Kauf aber unter Dach und Fach sein. Zwei Drittel der rund 30 kartellrechtlichen Freigaben hat Bayer bereits erhalten - auch weil Zugeständnisse an die Wettbewerbshüter gemacht wurden. So gehen größere Teile des Agrargeschäfts an den deutschen Konkurrenten BASF .

Während etwa die EU und Brasilien dem Deal bereits zugestimmt haben, steht vor allem das wichtige Okay der USA noch aus. Allerdings hatte es auch hier jüngst positive Signale gegeben. Bayer will die Übernahme noch im laufenden zweiten Quartal über die Bühne bringen.

Anleger zeigten sich am Freitag weiterhin zuversichtlich, wenngleich die tags zuvor vorgelegten Geschäftszahlen für das erste Quartal einige Schwächen im Tagesgeschäft gezeigt hatten. Der Fokus liegt aber vor allem auf dem Monsanto-Kauf. Die Bayer-Aktien stiegen denn auch zuletzt um 1,37 Prozent auf 101,34 Euro. Das war das höchste Niveau seit Anfang Februar./mis/tav/jha/

Mein Konto

Mein Konto